Por força do silêncio legislativo a cobrança do DIFAL ICMS NÃO CONTRIBUINTE estaria suspensa desde de 01.01.2022, e promoveria um alívio imediato financeiro e burocrático as empresas.

Entendendo: A suspensão foi provocada por uma decisão do STF de inconstitucionalidade a Emenda 87/2015, porém permitindo a continuidade da cobrança até 31.12.2021 sob condição de aprovar nova Lei Complementar Federal ainda em 2021 para respeitar o princípio da anterioridade legal.

A Lei foi então promulgada em 04.01.2022, e valeria para 2023. Todos os monitores do assunto estavam certos da suspensão legal da cobrança, mas não podemos desconsiderar a engenhosidade brasileira, em especial do judiciário e legisladores. Os Estados, certos de sua aprovação, realizaram normativas estaduais para a continuidade da cobrança ainda em 2021 mesmo sem Lei respaldando; e agora, dia 06.01.2022, o CONFAZ publicou CONVÊNIO dando provimento e retroagindo a 01.01.2022.

O impasse jurídico se faz presente e várias bancas de Advogados e Juristas argumentam a ilegalidade da cobrança mesmo diante de regulamentações por entes do Fisco (Secretarias Estaduais e CONFAZ). De todo modo, é preciso cautela na decisão do empresariado. Pagar ou suspender?

Os Estados não deixarão de cobrá-la, inclusive aumentando nesse período as fiscalizações nas Barreiras Fiscais pelo país. Portanto, é preciso analisar a situação de cada empresa com seu corpo jurídico para evitar dissabores financeiros e fiscais.

Conhecido por poucos e odiado por muitos, o DIFAL ICMS NÃO CONTRIBUINTE instituído pelo Convênio ICSM 93 de 17/09/2015, é a cobrança da diferença de tributos entre os Estados quando a venda se destina ao Consumidor Final Não Contribuinte de ICMS.

Conhecido por poucos e odiado por muitos, o DIFAL ICMS NÃO CONTRIBUINTE instituído pelo Convênio ICSM 93 de 17/09/2015, é a cobrança da diferença de tributos entre os Estados quando a venda se destina ao Consumidor Final Não Contribuinte de ICMS.

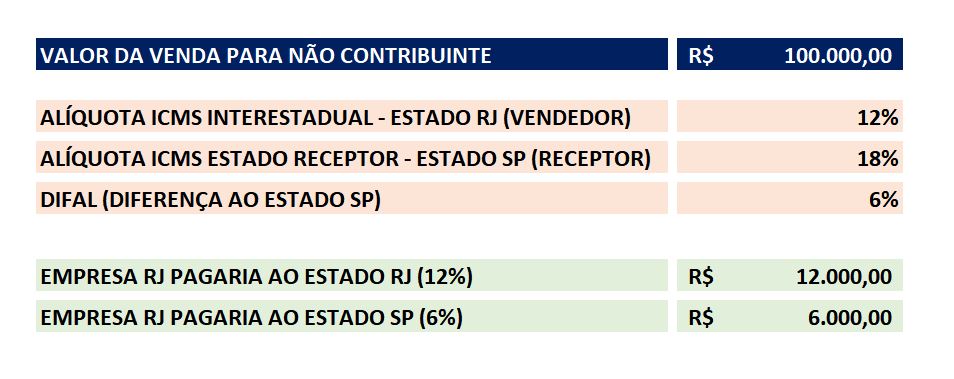

Em resumo, cada Estado tem a sua própria alíquota praticada nas operações internas (dentro dos seus limites) e existe outra, regionalizada e aplicada nas operações INTERESTADUAIS. Uma varejista estabelecida no Rio de Janeiro, por exemplo, que vende mercadorias para um consumidor residente em São Paulo, precisa recolher a alíquota interestadual de ICMS à Fazenda do RJ e o DIFAL para o Fisco paulista.

Um exemplo:

Em suma, ao empresariado restará decidir:

- Continuar pagando, uma vez que, ao final do eventual embate, o STF irá corroborar de forma retroativa, mais uma vez;

- Suspender o pagamento conforme suspensão sob a luz da inobservância do princípio legal violado; estando ciente dos riscos de cobranças, retenção de mercadorias em barreiras etc;

- Impetrar Mandado de Segurança com base da decisão do STF e suspender o pagamento;

- Impetrar Mandado de Segurança com base da decisão do STF e pagar em juízo;

Observações:

(1) Não confundir com o DIFAL ICMS CONTRIBUINTE; que continua vigorando;

(2) O DIFAL ICMS NÃO CONTRIBUINTE não alcança empresas do SIMPLES NACIONAL.